Nel corso di questi ultimi anni è diventata sempre più pressante la richiesta di investimenti sicuri.

Probabilmente anche tu hai vissuto da investitore questa fase storica, in cui si sono succeduti diversi momenti di forte crisi sia economica che finanziaria, momenti da cui ancor oggi sembra difficile uscire.

Proprio durante il verificarsi di questi scenari è esploso un senso d’insicurezza che ha portato molti a essere prudenti e alla ricerca dei famigerati investimenti sicuri.

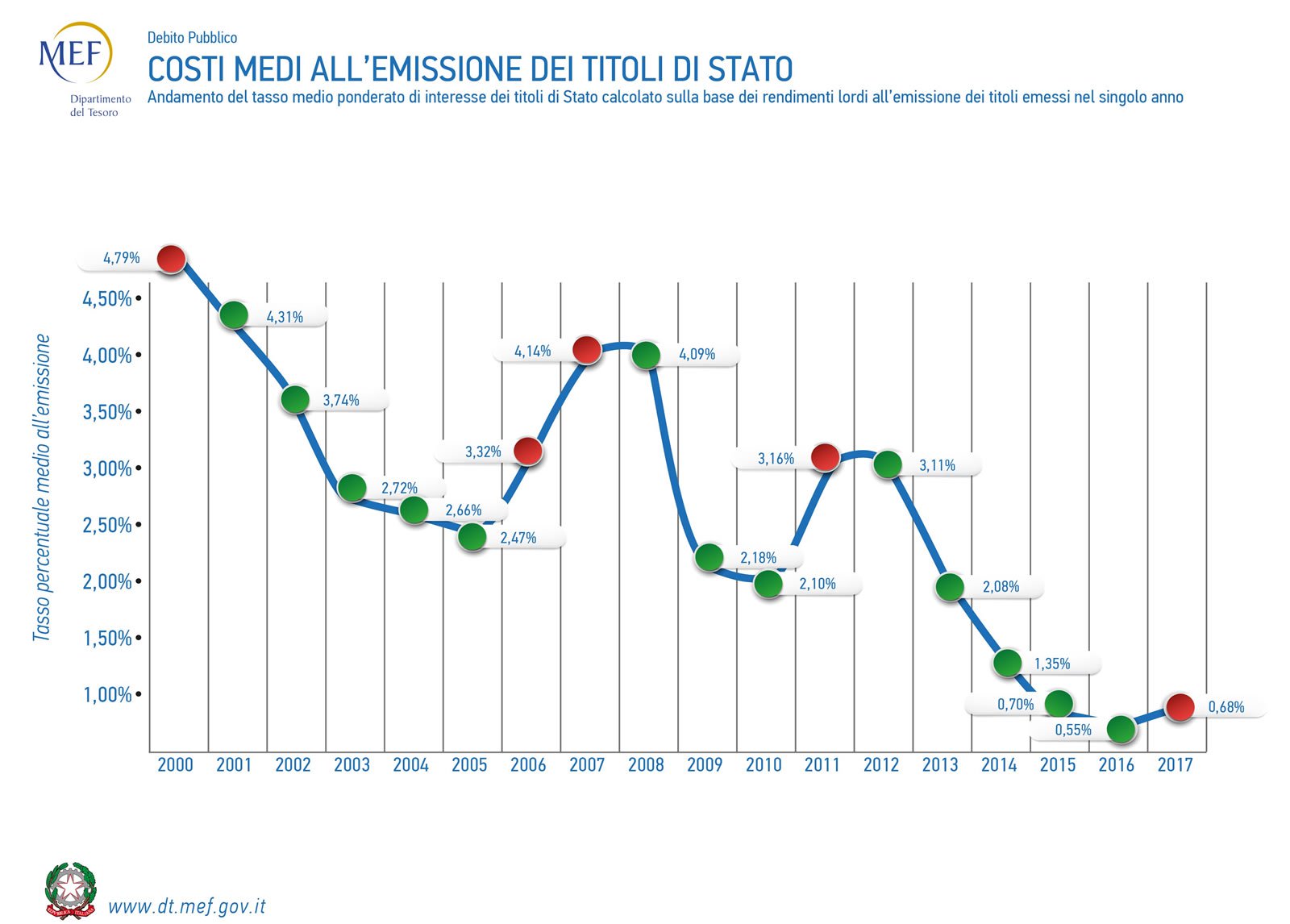

I BTP sono un investimento sicuro?

Quando tutto era più facile e volevi realizzare degli investimenti sicuri, rivolgevi lo sguardo al mattone o ai cari BTP.

Si tratta dei titoli di stato, considerati da tutti, testi scolastici compresi, come uno strumento a zero rischio.

Da tempo immemore, se una persona non voleva rischiare di perdere i propri risparmi, ottenendo un discreto rendimento, investiva infatti in questa tipologia di strumenti.

LEGGI ANCHE: Come proteggersi e guadagnare sul crollo dei mercati?

Ma, a partire dalla crisi del settembre 2008, le cose sono molto cambiate.

Era dal 1929 che non si vedeva una crisi così profonda. Una delle conseguenze è stata la fine del rendimento sicuro e del rischio zero.

Oggi infatti i titoli di stato italiani sono classificati al limite della scala di rischio dalle agenzie di rating internazionali.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuita

Le stesse agenzie assegnano una valutazione del grado di rischio a BBB, appena al di sopra del limite dell’investment grade, ossia il confine oltre il quale un investitore non dovrebbe avventurarsi da solo.

Per farti capire quanto questi strumenti siano lontani dal rischio zero di qualche anno fa, ti basti pensare che per acquistare direttamente titoli di rating inferiori anche di un solo gradino della scala rispetto ai nostri, Consob e la Banca d’Italia hanno predisposto un iter apposito con una serie di regole e vincoli, che sia l’investitore, sia l’intermediario, sono tenuti a rispettare.

I titoli che appartengono a questa classificazione, non sono più ritenuti titoli idonei per l’investitore classificato come “risparmiatore” bensì titoli rischiosi e adattati a investitori con un profilo particolarmente propensi al rischio.

In questo scenario sempre più persone sono alla ricerca di investimenti sicuri che possano rappresentare un’alternativa.

LEGGI ANCHE: Come investire nei beni di lusso: tutto quello che c’è da sapere

Cosa sono i beni di rifugio?

In questo periodo è aumentata in maniera importante la domanda di investimento in oro e diamanti, i cosiddetti beni rifugio.

Questa tipologia di investimento ha porte di accesso multiple e differenti.

Vediamo insieme le principali caratteristiche di questa tipologia di investimento.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaCome investire in oro?

Se stai pensando che l’oro possa rappresentare un canale d’investimento devi aver ben chiari alcuni aspetti.

Con la Legge n.7 del 7 gennaio 2000 è stato liberalizzato il mercato dell’oro in Italia stabilendo anche che l’oro da “investimento” è solo ed esclusivamente quello sotto forma di lingotti e/o monete che sono o sono state in corso legale nel paese di origine.

Significa che tutto l’oro che non sia in una di queste due forme non è utilizzabile come investimento.

La legge stabilisce inoltre quali sono i criteri di purezza per classificare l’oro come da “investimento”.

La prima scelta che devi effettuare è relativa al tipo di investimento che desideri fare, ossia devi decidere se acquistare oro fisico oppure oro “finanziario”.

Entrambe le soluzioni ti permettono di partecipare all’andamento del prezzo di questo bene, ma le caratteristiche delle due formule d’investimento possono essere molto differenti.

Cosa significa investire in oro fisico?

L’oro fisico lo puoi toccare con mano e gestire direttamente. Ha il pregio di eliminare qualsiasi rischio controparte, può fallire il mondo ma il tuo lingotto sarà sempre nelle tue mani.

Certo è che ci sono delle problematiche di cui tener conto:

- verifica della purezza e della qualità all’acquisto;

- dove collocarlo per tenerlo al sicuro (casa – cassetta di sicurezza – banche dell’oro);

- come custodirlo;

- stipula di un’assicurazione dai rischi (sia in casa che in cassetta è consigliabile un’assicurazione ben definita);

- costi di gestione (commissioni di acquisto e vendita/costi di custodia/spread/assicurazione);

- come liquidarlo una volta deciso di vendere;

- prezzo di vendita e valutazione della discrepanza tra prezzo di vendita e prezzo di acquisto;

- illiquidità del mercato di riferimento (non esiste una borsa dell’oro fisico).

Ogni aspetto elencato merita una riflessione. Se desideri approfondire non esitare a contattarmi.

Cosa significa investire in oro finanziario?

L’oro “finanziario” elimina gran parte delle problematiche appena evidenziate.

La prima scelta da effettuare in questo caso è se acquistare azioni di società aurifere, quotate su mercati regolamentati, oppure se acquistare strumenti finanziari rappresentativi dell’andamento del prezzo dell’oro o ancora, sicav con mandati di gestione incentrati sul mercato dell’oro in senso lato.

Senza addentrarci in una lezione di tecnica finanziaria su tali strumenti, guardiamo quali sono gli elementi a sfavore di queste soluzioni:

- rischio controparte, alcune di queste formule lo riducono ma non lo eliminano;

- replica non sempre fedele del prezzo della materia prima;

- minore de-correlazione ai movimenti dei mercati finanziari;

- spread prezzo di acquisto e vendita;

- utilizzo di strumenti derivati.

Che tu scelga l’oro fisico o quello finanziario è dimostrato che questa tipologia d’investimento ha una bassa correlazione con gli investimenti tradizionali come azioni e obbligazioni, ma anche con il petrolio.

LEGGI ANCHE: Investire in obbligazioni 2019: cosa sono, costruzione del portafoglio e rischi

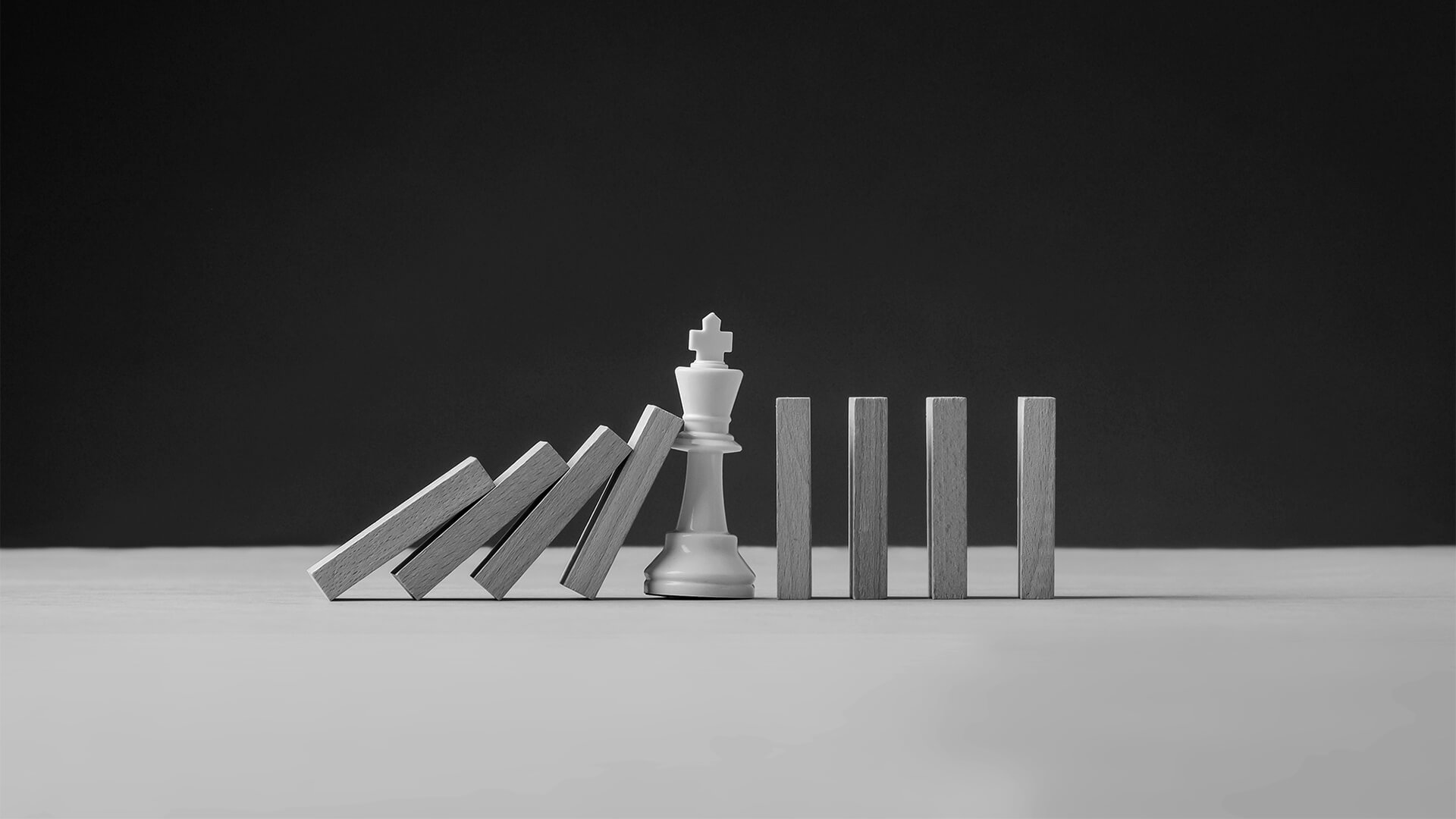

Questa bassa correlazione diventa massima quando si verificano degli shock negativi veri e propri su questi mercati, ecco che allora l’oro diventa davvero uno di quegli investimenti sicuri, un vero e proprio bene rifugio.

Stabilire quanto del tuo patrimonio destinare a questa tipologia di investimento è compito tuo e soprattutto del Private Banker che ti segue.

LEGGI ANCHE: I 7 motivi per cui devi affidarti a un Private Banker

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaCome investire in diamanti?

Anche i diamanti sono annoverati tra gli investimenti sicuri, i beni rifugio, ma le riflessioni da fare sono diverse.

Precisiamo subito che le pietre destinate ai gioielli non rientrano nella tipologia dei beni da “investimento”.

Inoltre, devi sapere che l’investimento in diamanti non viene classificato da Consob come un investimento finanziario, anche se presenta caratteristiche simili.

Quali sono i benefici degli investimenti in diamanti?

I diamanti presentano dei vantaggi indiscutibili:

- crescita costante delle quotazioni tra 1,5% e 2% all’anno;

- non sono speculativi, non esistono strumenti derivati che ne replicano l’andamento;

- sono indistruttibili;

- sono in via di esaurimento;

- l’estrazione è controllata da enti che limitano la produzione in base al fabbisogno reale;

- i diamanti da investimento rappresentano lo 0,4% della produzione mondiale.

Tutte queste caratteristiche lo rendono certamente annoverabile tra gli investimenti sicuri che possono rappresentare un’ottima diversificazione di un portafoglio.

Certamente in presenza di scenari molto negativi sui mercati finanziari tradizionali, sono da considerare una componente veramente de-correlata del portafoglio.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaQuali sono i rischi degli investimenti in diamanti?

Ci sono, però, delle criticità che devi conoscere prima di effettuare investimenti di questo tipo.

- Il rendimento annuo ancorché costante si attesta tra 1,5% e 2%, quindi simile al rendimento di una polizza vita di ramo primo. Quindi l’orizzonte temporale con cui si approccia questa tipologia d’investimento è necessariamente lungo.

- Il mercato di riferimento è illiquido, quindi è necessario conoscere in anticipo le modalità di disinvestimento.

- A differenza dell’oro la quotazione dei diamanti non è giornaliera, quindi i prezzi sono “lenti” ad adeguarsi e non possono essere utilizzati come investimento tattico. Ci sono dei costi peculiari di cui tenere conto:

- IVA 22%;

- commissioni dell’intermediario;

- gestione della cassetta di sicurezza e relativa assicurazione.

- Difficoltà di vendita per pietre di importo rilevante.

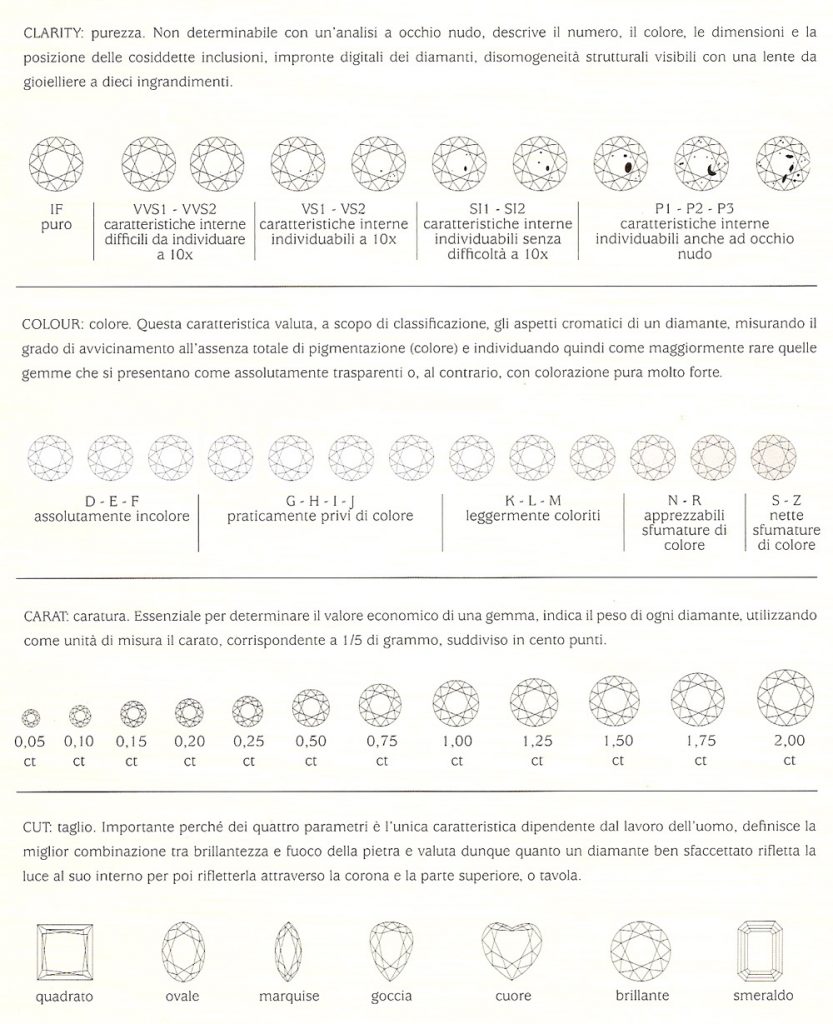

- Classificazione non sempre oggettiva. I requisiti fisici che determinano la classificazione e il conseguente valore delle pietre sono:

- colore,

- purezza,

- taglio,

- peso,

- fluorescenza.

Non è certo semplice verificare la corretta classificazione. Serve un esperto che possa, attraverso macchinari particolari, determinare la classificazione delle pietre, che comunque rimane non misurabile e soggetta a valutazioni umane.

Di seguito la relativa tabella:

Quando i diamanti sono considerati da investimento?

Ci sono dei requisiti fondamentali che devono essere rispettati affinché le pietre possano essere classificate come da investimento:

- certificazione da parte di uno dei due istituti gemmologici riconosciuti a livello mondiale, HRD (Hoge Raad Voor Diamant) e la GIA (Gemological Institute of America);

- sigillatura in blister da parte di uno dei due enti citati;

- numero del certificato associato marchiato sulla corona della pietra;

- assicurazione contro furto e rapina;

- certificazione etica di provenienza in rispetto delle risoluzioni ONU.

Tutte queste condizioni devo essere presenti.

Negli ultimi anni si sono moltiplicati gli operatori che offrono diamanti come forma d’investimento e come sempre quando il mercato si fa interessante arrivano operatori senza scrupoli.

Quando si effettua un investimento di questo tipo è assolutamente necessario conoscere prima una delle caratteristiche più importanti comuni a tutte le forme di investimento: le modalità di disinvestimento.

Devono essere chiare fin da subito le condizioni di liquidazione dell’investimento, in relazione a:

- tempi;

- termini;

- costi.

Se questi aspetti non sono contrattualizzati e regolamentati viene meno la funzione stessa d’investimento.

Risulta evidente che acquistare diamanti da investimento è una forma seria di investimento che deve essere affrontata con operatori seri, certificati e specializzati.

Per le caratteristiche che abbiamo visto, anche i diamanti possono essere considerati investimenti sicuri.

Presentano però delle caratteristiche per cui in un portafoglio Private meritano un peso limitato e diverso a seconda delle peculiarità dell’investitore.

In ogni caso l’orizzonte temporale con cui si effettua questa tipologia d’investimenti deve essere necessariamente il lungo termine.

LEGGI ANCHE: Investimenti a breve o a lungo termine, cosa scegliere?

Non lasciare che la volatilità dei mercati si abbatta sui tuoi investimenti, inizia a proteggere il tuo patrimonio introducendo degli investimenti sicuri e redditizi che possano veramente offrire un porto sicuro dove riparasi in caso di tempesta.

Vuoi gestire al meglio il tuo patrimonio?

Richiedi la tua consulenza gratuitaUltimi Articoli

Come investire, senza rischi, anche se i mercati crollano per il Coronavirus

Spread denaro/lettera, rollover, effetto contango: cosa devi sapere prima di investire in ETF

Private Equity: come investire, diversificando?

Tasse di successione: come ridurle o evitarle?