Il mondo degli ETP (Exchange Traded Product), ossia l’insieme di ETF (Exchange Traded Funds), ETC (Exchange Traded Commodities) ed ETN (Exchange Traded Notes), ha visto uno sviluppo esponenziale in questi ultimi anni.

Un vero e proprio boom che ha portato risparmiatori, operatori del risparmio gestito e investitori istituzionali all’utilizzo sempre più massiccio di questi strumenti per la gestione dei propri portafogli.

Per conoscere tutto sull’argomento, ti consiglio di leggere l’articolo dedicato sul mio blog:

Prima di abbracciare questa tipologia di strumenti, ci sono delle particolarità tecniche che devi conoscere. Analizziamole insieme.

Cos’è l’effetto spread denaro/lettera?

Chiariamo subito che non si tratta del famoso spread venuto alla ribalta negli ultimi anni della crisi del debito sovrano. Quello spread rappresenta il differenziale tra un emittente e un altro, ovvero il differenziale di rischio tra due diversi soggetti.

Famoso lo spread del BTP italiano verso l’omologo Bund tedesco citato spesso dai telegiornali.

Lo spread denaro/lettera di un ETP, invece, rappresenta la differenza di prezzo che c’è tra le proposte di acquisto e quelle di vendita.

Chiariamo con la pratica. Prendiamo ad esempio l’ETF: HSBC Euro Stoxx 50 UCITS ETF codice Isin IE00B4K6B022 quotato sulla borsa italiana.

Rappresenta l’ETF che la famosa banca internazionale HSBC ha emesso sull’indice Euro Stoxx 50, l’indice delle principali 50 società europe.

Di seguito trovi il book di negoziazione ridotto nelle sue dimensioni per semplicità.

Quotazioni:

- Ultimo prezzo 34,28 euro.

- Variazione percentuale -0,82%.

- Data e ora 28/02/2020 10.12.

- Quantità 299.

- Quantità denaro 375.

- Denaro 34,12.

- Quantità lettera 320.

- Lettera 34,57.

Ipotizzando l’acquisto di 1000 quote a 34,57 e l’immediata vendita delle stesse, la spesa sarebbe pari a 34.570 euro, con un ricavo di 34.120 euro e una perdita netta di 450 euro, ossia -1,3%.

La differenza tra i due valori rappresenta lo spread denaro/lettera di quell’ETF in quel preciso momento.

Bisogna quindi avere chiaro il fatto che la liquidità di un ETF è influenzata direttamente:

- dalla liquidità del sottostante, in questo caso l’indice Euro Stoxx 50, molto liquido;

- da quanto è scambiato quel singolo ETF;

- dalla fase di mercato attraversata in quel momento.

Risulta quindi evidente che non tutti gli ETP sono uguali. Sottostanti particolari, poco scambiati o molto volatili riflettono queste caratteristiche anche sugli ETP.

Tieni presente che il sottostante è proprio l’elemento – indice, titolo, commodity, valuta, tasso – di cui l’ETP replica l’andamento.

Inoltre, a parità di sottostante, ci possono essere anche notevoli differenze di liquidità tra emittenti diversi, dovute ai volumi scambiati. Ecco che la scelta dell’emittente risulta cruciale.

Non bisogna, infine, dimenticare che in particolari fasi di mercato, specie in quelle caratterizzate da forti ribassi, lo spread denaro/lettera tende ad allargarsi notevolmente, soprattutto se sono presenti sottostanti volatili, di nicchia e poco liquidi.

Per sapere come ottenere una consulenza finanziaria di elevato valore senza andare a Wall Street, leggi il mio articolo:

Vuoi investire in ETF?

Richiedi la tua consulenza gratuitaCos’è l’effetto compounding?

È un altro effetto molto importante da considerare, specie se si utilizzano ETP a leva, ossia strumenti che amplificano in maniera prestabilita l’andamento di un sottostante.

Si tratta dell’effetto che comporta l’interesse composto quando si tiene in portafoglio uno strumento a leva per più di un giorno.

Ogni giorno la leva viene ricalcolata sul valore assunto dal sottostante. Ciò implica un effetto non trascurabile sulla performance.

L’effetto compounding può migliorare o peggiorare la performance di un ETP in funzione dell’andamento del sottostante.

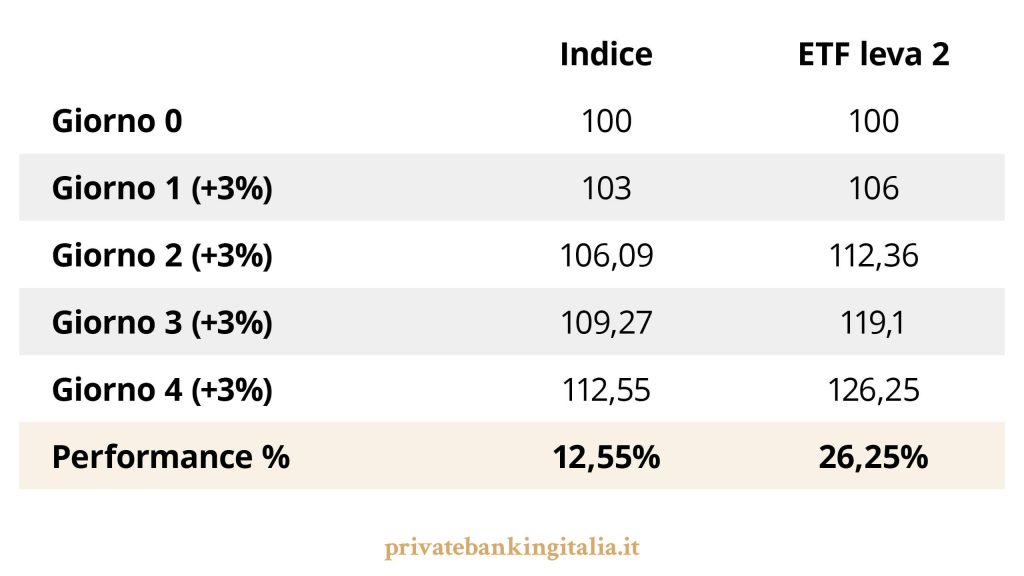

Ti faccio un esempio: ipotizziamo che un indice realizzi una performance del 3% per quattro giorni consecutivi. Dopo quattro giorni l’indice sarà salito del 12,55%, proprio per l’effetto compounding o dell’interesse composto, non del 12%.

Acquistando un ETF a leva x2 dovremmo aspettarci un risultato del 25,1%, ossia un performance doppia di quella dell’indice. In realtà, la performance sarà del 26,25%, sempre per la stessa ragione.

Per maggiore chiarezza, puoi osservare qui lo sviluppo completo:

L’ipotesi fatta è quella di un mercato importante, direzionale su un’unica direzione. Ma cosa avviene in un mercato altalenante, senza una direzione precisa?

Affidiamoci sempre alla pratica.

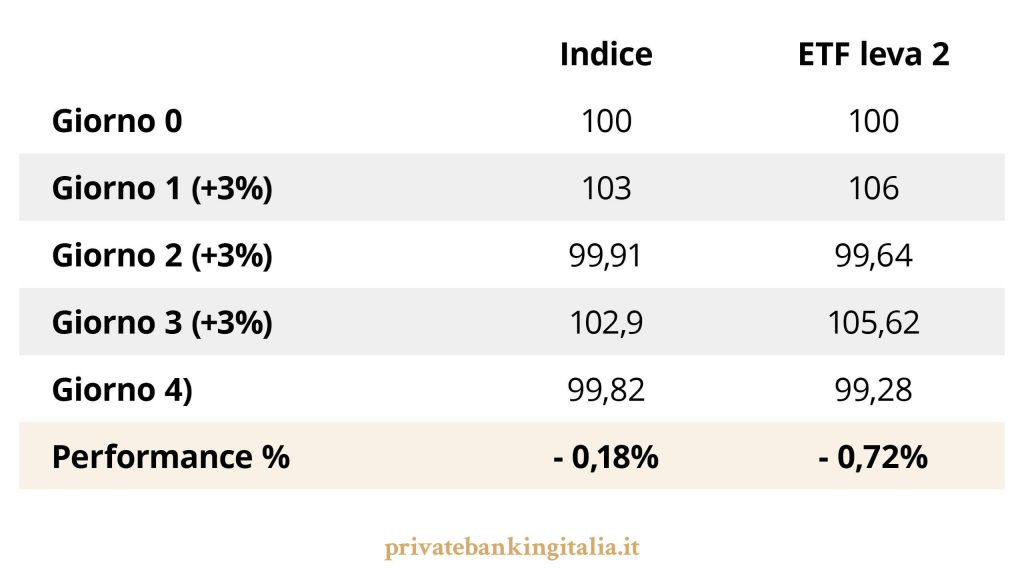

Prendiamo lo stesso indice sottostante e lo stesso ETF a leva 2, ma supponiamo che l’andamento del sottostante nei quattro giorni presi in esame sia +3%, -3%, +3%, -3%, quello che potremmo definire un mercato “laterale”.

Sarebbe lecito aspettarsi che il valore, sia dell’indice che dell’ETF, non si discosti molto dai valori di partenza.

Proprio per l’effetto compounding questo non avviene, anzi specie sull’ETF a leva l’effetto che si ottiene è negativo:

Risulta dunque evidente, come nelle fasi in cui il mercato è fortemente direzionale, sia al rialzo che al ribasso, l’effetto compounding possa amplificare le performance degli strumenti a leva, agevolando gli investitori in grado di cavalcare queste fasi.

Al contrario, nelle fasi di mercato laterale, l’effetto compounding costituisce un detrattore di performance, specie per gli investitori che detengono per lunghi periodi strumenti a leva.

Per evitare l’effetto compounding sarebbe opportuno chiudere tutte le posizioni a leva giorno per giorno, azzerando quotidianamente l’esposizione.

Di fatto questi strumenti sono indicati più per chi fa attività di trading, che per i classici investitori o risparmiatori, ma proprio questi ultimi devono essere consci di tali caratteristiche per non subirne in maniera inconsapevole gli effetti.

Vuoi gestire al meglio il tuo patrimonio con gli ETF, attraverso la miglior forma di consulenza?

Leggi il mio articolo sulla consulenza Fee Based, di seguito il link:

Quali sono le caratteristiche del rollover?

Negli ultimi tempi è diventata quasi una moda investire nelle commodity.

Nella realtà, però, non è proprio una cosa semplice. Sono presenti diversi aspetti che non possono essere ignorati.

La dinamica più facile per investire in commodity sono gli ETC (Exchange Traded Commodities), ovvero ETP che come sottostante hanno proprio una commodity.

Fai attenzione prima di acquistare un ETC: una variabile importante da conoscere è come viene replicato il sottostante.

La replica può avvenire in due modi:

- maniera “fisica” (physically-backed). L’emittente deposita un certo quantitativo della materia prima nel caveau di una banca depositaria e in un secondo momento vende le quote relative a una parte di essa agli investitori. Questi ultimi si trovano a possedere un’esposizione analoga a quella che avrebbero con l’acquisto della materia prima stessa, senza però sostenere i costi di stoccaggio, custodia e copertura assicurativa. Questo metodo viene di norma adottato per i metalli preziosi.

- maniera “sintetica”, attraverso contratti futures. L’emittente acquista contratti future sulla materia prima selezionata. Questo metodo è particolarmente utilizzato per quelle materie prime con problemi di stoccaggio o deperibili.

Gli ETC non presentano una scadenza, ma i contratti future sono per definizione a termine, e di solito presentano scadenze trimestrali, se non mensili.

In forza a questo aspetto gli emittenti degli ETC devono chiudere i contratti future sui sottostanti ogni qualvolta questi arrivano vicino alla scadenza, per aprirne dei nuovi.

Questa operazione viene definita in gergo tecnico “rollover” e presenta dei costi da sostenere dall’emittente, quindi dall’investitore.

Il rollover deve far risuonare un campanello d’allarme per un investitore che vuole avere in portafoglio, per lungo tempo, una materia prima attraverso un ETC a replica sintetica.

Infatti per quanto abbiamo visto fino a ora, se il prezzo della materia prima rimane costante nel tempo, l’investitore che si aspetta di mantenere all’incirca invariato il valore del suo investimento, vedrà, al contrario, il valore dell’ETC scendere, per effetto dei costi sostenuti per le operazioni di rollover.

Questo effetto comporta un disallineamento importante tra l’andamento della materia prima e la performance dello strumento su cui l’investitore ha puntato il suo denaro.

Vuoi investire in ETF?

Richiedi la tua consulenza gratuitaEffetto contango e backwardation: cosa sono?

Cosa accade se si acquistano ETC sintetici e i prezzi a termine delle materie prime, anziché rimanere costanti, salgono o scendono? Ecco un ulteriore aspetto che, come investitore, devi considerare.

Quando i prezzi dei futures relativi alla materia prima sottostante salgono, man mano che si selezionano futures con scadenze più lontane, si dice che la curva forward è inclinata verso l’alto.

Questa situazione viene definita “contango”.

In condizioni di mercato normali, i futures sulle materie prime vengono negoziati in contango. In questo contesto, quando il future si avvicina alla scadenza naturale, cala di prezzo perché il costo spot è più basso di quello a termine.

L’emittente sarà, quindi, costretto a vendere il future a un prezzo più basso, vicino a quello spot, di quello che dovrà pagare per il nuovo contratto a termine che sarà obbligato ad acquistare.

Le operazioni di rollover in presenza di questa condizione genereranno un’ulteriore perdita, oltre ai costi tecnici di rinnovo evidenziati, e appena illustrati, proprio per l’effetto contango.

In certe situazioni particolari di mercato la curva forward di una materia prima può risultare invertita, ossia i prezzi a termine sono più bassi dei prezzi spot.

Questa condizione, meno frequente della precedente, ha un effetto positivo (positive roll yield) per l’ETC e l’investitore deve essere consapevole che il prezzo del sottostante tenderà a calare nel futuro e così anche l’ETC.

In conclusione, è necessario tener conto di tutti questi aspetti prima di investire con gli ETP.

È opportuno rivedere di frequente l’esposizione ai sottostanti e conoscere la curva forward dei futures relativi alla materie selezionate.

Inoltre, è buona norma non rimanere investiti a lungo in questi strumenti, specie se si avvicina la scadenza tecnica dei contratti futures sottostanti, prevista in genere ogni terzo venerdì del mese, momento in cui l’effetto rollover si manifesta maggiormente.

Se non hai la preparazione e l’esperienza necessaria per affrontare questa tipologia d’investimenti in autonomia, lasciati affiancare da chi lo fa di professione.

Richiedi la tua consulenza gratuita per sapere come fare. Clicca sul link sottostante per entrare in contatto diretto con me.

Vuoi investire in ETF?

Richiedi la tua consulenza gratuitaTi interessa l’argomento? Leggi gli articoli correlati:

- Private Equity: come investire, diversificando?

- Biotech e futuro: una guida per investire nelle biotecnologie

- Investimenti immobiliari in Italia e all’estero: cos’è meglio?

- Come scegliere un fondo comune d’investimento

- Investire in big data: cosa sono, opportunità e rischi

- I 7 motivi per cui devi affidarti a un Private Banker

Ultimi Articoli

Come investire, senza rischi, anche se i mercati crollano per il Coronavirus

Spread denaro/lettera, rollover, effetto contango: cosa devi sapere prima di investire in ETF

Private Equity: come investire, diversificando?

Tasse di successione: come ridurle o evitarle?